Em 2017, várias mudanças que envolvem os juros do cartão de crédito vêm acontecendo. Entenda os efeitos práticos das novas regras e saiba como agir estrategicamente diante desse novo cenário.

Juros tradicionalmente altos

Historicamente, os juros do cartão de crédito no Brasil têm sido assustadoramente altos, mesmo quando comparados aos do cheque especial. É o tipo de crédito mais caro do mercado e afeta diretamente o consumidor final que, em momentos de maior dificuldade, pode confundir “ter mais crédito” com “ter mais dinheiro”.

O que há de novo?

O que acontecia era, caso o consumidor não tivesse dinheiro para pagar o total da fatura, ele simplesmente “rolava” a dívida. Isto é, na impossibilidade de pagar o valor total da fatura, o consumidor acabava entrando no crédito rotativo do cartão de crédito. Dessa forma, era impactado por taxas altíssimas, ainda mais altas do que as taxas cobradas de quem pagava todas as faturas em dia.

No entanto, o governo tomou medidas para aliviar a carga de juros dos consumidores que utilizam o cartão. Desde abril, quem não paga a sua fatura do cartão em dia e necessita utilizar o crédito rotativo do cartão, não poderá ficar mais de 30 dias utilizando esse crédito, que, como já comentamos, é o mais caro do mercado.

A partir de abril de 2017, depois de 30 dias, o valor em aberto deverá ser quitado ou pelo próprio cliente ou por meio de um refinanciamento proposto pela instituição financeira. Esse refinanciamento deverá ser feito através de um crédito parcelado, que, felizmente, possui taxas mais baixas do que o cartão de crédito e do que o crédito rotativo.

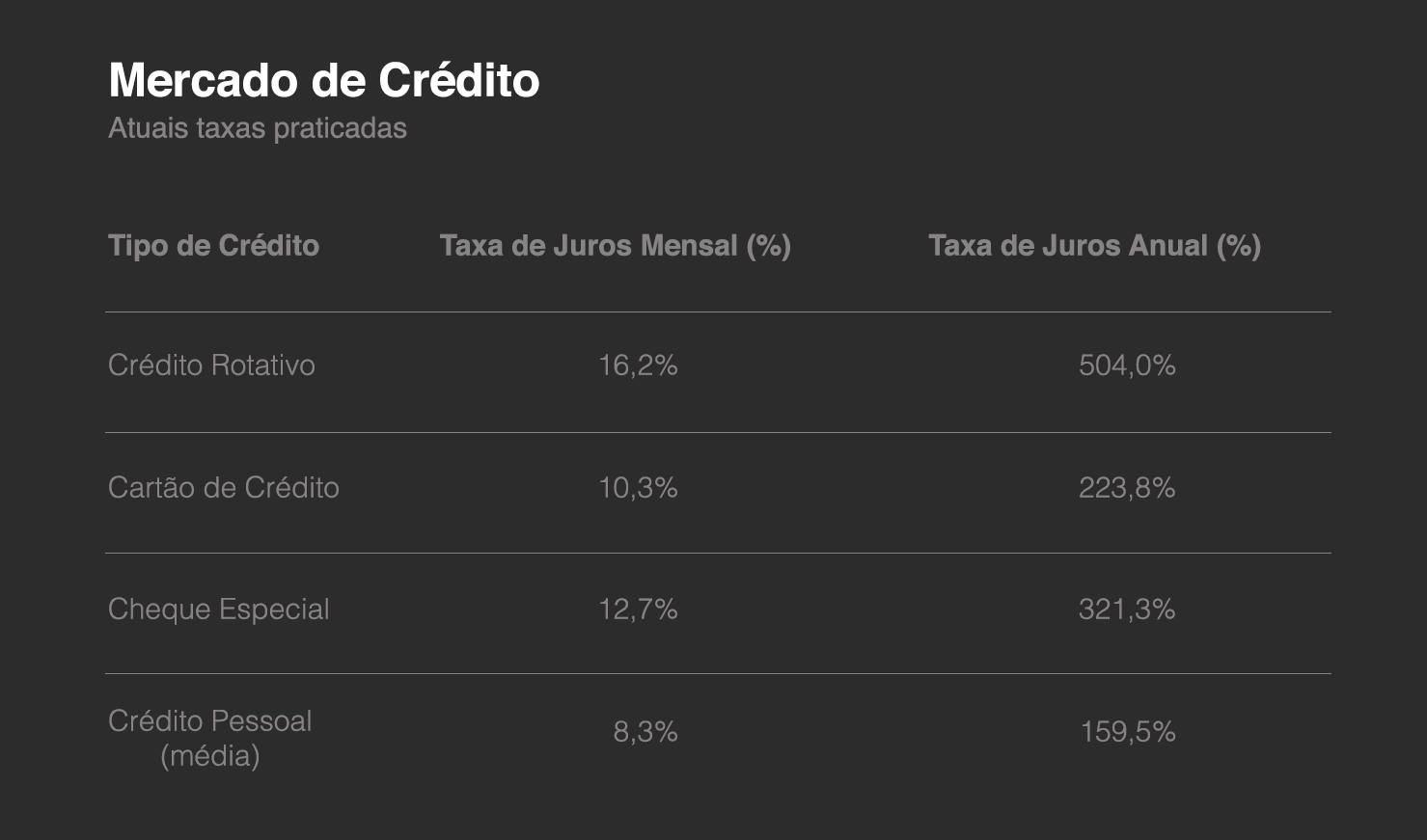

Como ficaram os juros atuais do mercado

O que está acontecendo agora?

Com a redução da taxa Selic, seria esperado uma queda das taxas de juros em geral no mercado. No entanto, não é o que tem acontecido até agora. Na realidade, neste momento o que temos é o seguinte:

- A taxa de juros média do cartão de crédito aumentou 18,3 pontos percentuais, atingindo 399,1% ao ano, em julho;

- Subiram também as taxas de juros para os consumidores que realizam pagamentos com atraso (504% ao ano) e do crédito parcelado oferecido pelos bancos (159,9% ao ano);

- Baixaram as taxas de juros de quem paga as parcelas em dia (223,8% ao ano) e a taxa de juros do cheque especial (321,3% ao ano).

Espera-se que no futuro, caso a taxa básica de juros (Selic) continue a cair, as demais taxas do mercado acompanhem o movimento. No entanto, nada é garantido.

Dessa forma, é fundamental estar atento aos valores das taxas de cada tipo de crédito e adequar hábitos e despesas para evitar o pagamento de juros não estratégicos. Isto é, ao optar pelas compras feitas por meio do cartão de crédito, é preciso ter em mente que, caso os gastos saiam do controle, os juros pagos continuam sendo muito altos.

Como evitar gastos com juros do cartão de crédito?

Alguns passos são importantes para evitar gastar seu precioso dinheiro com juros desnecessários:

-

Tenha um planejamento financeiro

Saiba exatamente quais são seus custos e despesas mensais e quanto você recebe. Pode parecer óbvio, mas não é. Muitas pessoas não sabem com precisão o quanto gastam e como gastam. Sem esse primeiro passo, é muito difícil manter o controle sobre as contas e, assim, não cair em juros exorbitantes devido ao crédito desnecessário.

-

Ter mais crédito não é ter mais renda

Ter crédito significa que você pode fazer uma compra e não desembolsar o valor imediatamente, mas a conta chegará sim e caso você não tenha dinheiro para cobri-la, ela chegará com juros, correção e, possivelmente, multas.

-

Avalie se realmente faz sentido usar o cartão

Sempre avalie as condições para pagamento das compras que planejar fazer. Muitas vezes, se houver descontos à vista, não faz sentido usar o cartão (você deverá se lembrar que a fatura chegará mais cedo ou mais tarde).

Compras recorrentes não fazem sentido serem parceladas no cartão. Pense bem: se todos os meses você compra a mesma coisa e parcela no cartão, você só estará acumulando parcelas que diminuirão a sua capacidade financeira futura. Portanto, se a compra for recorrente, pense duas (ou mais) vezes antes de parcelar no seu cartão.

-

Mais de um cartão: é realmente uma necessidade?

Lembre-se novamente que ter mais crédito não é ter mais renda. Salvo em situações específicas, ter mais de um cartão não será um benefício, pois não importa quantos cartões você tenha, você é uma só pessoa! A conta (ou contas) sempre virão para a mesma pessoa.

Ter vários cartões, além de não necessariamente trazer benefícios, seguramente trará mais complexidade para o seu planejamento. São mais faturas para pagar, mais datas de pagamento, diferentes taxas e etc. Lembre-se que a primeira regra para ter uma boa gestão financeira é ter um bom planejamento. Ter vários cartões vai contra essa regra.

-

Pague sempre sua fatura do cartão em dia

Essa aqui já discutimos… a maneira mais barata de usar o cartão é pagando sua fatura em dia, sempre.

Então qual é a melhor alternativa de crédito?

Não há melhor alternativa. Há a alternativa mais adequada dada a sua necessidade e situação no momento.

Uma forma de diminuir o quanto se gasta com crédito é entender bem para qual situação cada crédito serve e como pode ser utilizado da forma mais consciente possível.

Existem tipos diferentes de crédito, que devem ser utilizados diferentemente também. Pesquise as modalidades existentes e as instituições. Fique atento às possíveis alternativas no mercado. Hoje em dia existem diversas opções que valem a pena investigar: consignado, com garantia, crédito pessoal etc. Essas modalidades podem ser mais atrativas e convenientes do que o cartão de crédito.

Entender o mercado é um primeiro passo para ter uma gestão financeira mais saudável.

Essas informações foram úteis para você? Receba nossas novidades e dicas curtindo nossa página no Facebook.