Antes de entender o conceito de cheque cruzado é importante entender o que é um cheque. Basicamente, o cheque é um documento no qual o emitente, ou seja, o dono do cheque, irá instruir o banco em que possui conta aberta a debitar determinado valor para pagamento de uma terceira pessoa física ou jurídica.

Embora esteja atualmente caindo em desuso, o cheque já foi uma ótima ferramenta de pagamento, garantindo segurança a emitente e beneficiário, desde que ambos agissem honestamente.

Segundo pesquisas recentes, a queda do uso vem acentuando-se anualmente, com marca de 12% entre 2015 e 2016, e de 14% entre 2016 e 2017.

Para os bancos, esse módulo de transação pode ser prejudicial quando não há fundos para cobrir o cheque ou quando essa ordem de pagamento é sustada antes de ser devidamente debitada. Além disso, é um método muito caro para os bancos pois requer trabalho manual.

Para entender melhor esses termos, continue a leitura e aprenda um pouco mais sobre essa forma de pagamento, um pouco esquecida, porém, muito útil até hoje.

O que é um cheque?

Uso do cheque vem diminuindo. Em outros tempos, já foi amplamente usado como forma segura de pagamento e recebimento.

Nos anos 90, o uso do talão de cheques era muito difundido. Era comum, inclusive, empresas possuírem máquinas de preenchimento a fim de colaborar na rapidez e legibilidade dos papéis.

Com a chegada massiva dos cartões de crédito, o cheque foi deixando de ser a alternativa mais frequente, mas, hoje, ainda vigora como uma das formas mais fáceis de efetuar um pagamento de uma pessoa física a outra pessoa física ou jurídica.

São mais usados, principalmente, para pagamento de serviços terceirizados ou parcelamento em locais que não aderiram às máquinas de cartão, visto que alguns estabelecimentos não querem pagar as taxas cobradas pelo aluguel das máquinas leitoras.

Para o consumidor, pagar com cheque pode ser uma boa alternativa, visto que é mais barato do que as taxas cobradas pelos bancos quando são utilizados os cartões de crédito ou mesmo débito.

O cheque também é um grande aliado quando é preciso de uma garantia de que determinado objeto ou imóvel será devolvido sem danos ao portador. Nesse caso, trata-se do cheque caução. Esse tipo de cheque é assinado e não depositado no instante do recebimento. É apenas uma ferramenta de segurança no caso de um aluguel.

Funciona da seguinte maneira: no aluguel de um carro, por exemplo, é uma forma de garantir que a pessoa irá devolvê-lo à empresa prestadora do serviço. Além do valor do aluguel convencional, a locadora de veículos pode pedir um cheque caução, que tem um valor muito mais alto que o do aluguel e serve para assegurar que o carro voltará sem danos.

A prática também é comum ao alugar uma casa. No mês da mudança, um cheque caução é solicitado pelo proprietário, com um valor, geralmente, correspondente a três meses de aluguel. Ao sair do imóvel, e devolvendo-o no estado em que foi alugado, o cheque é devolvido para o emitente.

No mundo atual, em que pagamentos são feitos online e/ou por meio de telas de celular com código QR, é difícil imaginar que os cheques ainda permaneçam, mas é só parar para refletir um pouco para entender que o bom e velho papel dificilmente cairá no esquecimento. Afinal, ele independe de energia elétrica ou internet para ser usado.

Mas é evidente que, em alguns aspectos, essa forma de pagamento tenha inconvenientes, e é por esses motivos que muitos estabelecimentos deixam de aceitá-la. São os casos do cheque sustado ou da falta de fundos para ser debitado. A seguir, confira especificadamente como essas situações acontecem.

O que é um cheque sustado?

Um cheque sustado é quando o emitente solicita a suspensão do pagamento antes de o cheque cair como débito em conta. Essa alternativa é a melhor solução se o cheque foi extraviado, roubado ou, em última instância, quando há desacordo entre as partes, emitente e beneficiário.

Nesse último caso, é importante que o emitente esteja realmente com a razão na solicitação de suspensão, pois o beneficiário tem o direito de protestar o cheque, que passará a ser considerado como sem fundo. Com isso, o emitente passa a ter a credibilidade como bom pagador enviesada.

Mas, afinal, o que quer dizer cheque sem fundo?

A nomenclatura já diz muito: é quando o pagador emite um cheque e não há saldo suficiente em conta para esse cheque ser compensado. A ordem de pagamento, ao ser depositada, é devolvida ou protestada, o que acaba gerando contratempos para quem o emite, para o beneficiário e também para quem sacaria o valor, ou seja, o banco.

Portanto, ao efetuar um pagamento em cheque, é preciso ter certeza do saldo disponível em conta.

Agora que você já sabe um pouco mais sobre essa forma de pagamento, continue a leitura para entender melhor sobre o cheque cruzado.

O que é cheque cruzado?

Basicamente, um cheque cruzado é quando o portador do cheque desenha duas linhas paralelas inclinadas na parte superior do cheque.

Essa simbologia determina que a ordem de pagamento não poderá ser usufruída como moeda corrente e deve ser debitada no banco. Com isso, o valor cai na conta do portador e só então ele passa a ter a quantia em sua conta.

Um cheque não cruzado, por sua vez, permite ao portador sacar o valor referido na instituição financeira ou, até mesmo, usá-lo para pagar algo. Um cheque não cruzado é como um dinheiro que fica circulando. A importância de cruzá-lo é, exatamente, para evitar que seja usado indevidamente, como alvo de fraude.

Seguindo essa linha de raciocínio, a seguir, foram divididas em tópicos distintos as vantagens e desvantagens de emitir um cheque cruzado. Acompanhe!

Quais as reais vantagens do cheque cruzado?

Uma das principais características benéficas quando se cruza um cheque é torná-lo mais seguro. Como já abordado no decorrer do texto, cruzá-lo evita que outras pessoas usufruam dele de forma desordenada, já que necessita que o portador vá ao banco para depositá-lo em sua própria conta corrente ou poupança.

A segurança de um cheque cruzado também fica evidente em casos de roubo, perda, extravio ou qualquer problema semelhante, visto que há tempo de sustá-lo ou mesmo cancelar a transação. Afinal, o cheque cruzado impede que o valor a ele remetido seja sacado na boca do caixa.

E as desvantagens?

Na realidade, a desvantagem neste caso é para o beneficiário e não para o emitente, pois quem recebeu o cheque cruzado terá que ir a uma agência bancária para obter o valor em sua conta. Pode parecer irreal, mas muitas pessoas não possuem conta corrente ou poupança em banco, o que impede o usufruto da quantia.

Em outra esfera, diante do mundo moderno e atarefado em que vivemos, ter que ir a uma agência bancária, enfrentar fila e efetuar o depósito podem parecer atividades ultrapassadas, visto que, atualmente, a maioria das pessoas faz os trâmites financeiros pela internet.

Como cruzar um cheque corretamente?

Tão importante quanto o cruzamento correto, o preenchimento do cheque deve seguir algumas regras para garantir a validade da ordem de pagamento.

Como preencher corretamente um cheque?

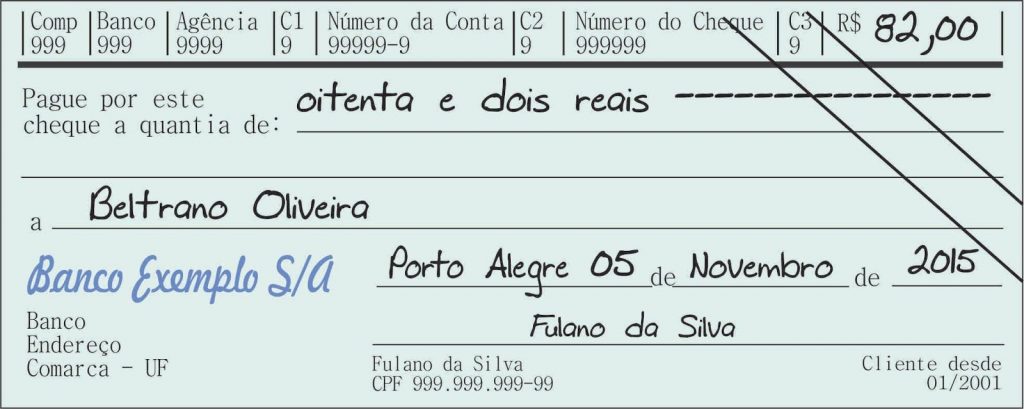

Seguindo essas orientações, você perceberá que não há muitos segredos para o preenchimento correto de um cheque cruzado.

Siga as instruções e não cometa erros ao preencher um cheque cruzado.

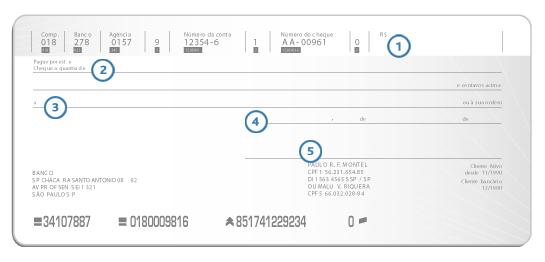

- Nesta primeira lacuna, coloque o valor a ser compensado. Uma prática comum é colocar os algarismos entre símbolos de jogo da velha, também conhecido como sustenido. Esses símbolos dificultam um forjamento de valor.

- Agora é a vez de escrever por extenso o valor. Atente-se para não colocar valores diferentes do que você preencheu no item 1. Neste campo, algumas pessoas possuem o hábito de colocar o valor entre parênteses e riscar uma linha contínua até o fim da marcação, a fim de, mais uma vez, impedir que a quantia a ser paga seja alterada.

- Não há obrigatoriedade para o portador de preencher esta linha, ficando a critério do beneficiário colocar o seu nome por extenso. Feito isso, há o chamado cheque nominal, que será abordado mais detalhadamente na sequência do artigo.

- Preencher o local e a data em que foi emitido o cheque.

- Assinatura do portador-emitente. Atenha-se para usar a mesma assinatura que utilizou ao fechar o contrato para a abertura de sua conta, em seu banco.

Cruzamento do cheque: é entre os números 2 e 3 que as linhas paralelas usualmente são traçadas, de um lado até o outro, efetuando, dessa forma, o cruzamento. As linhas paralelas podem ser traçadas no lado superior oposto. Isso porque a regra principal é que as linhas estejam na parte da frente do cheque.

Ciente dessas regras, agora conheça os tipos de cheque cruzado que podem ser encontrados na praça.

Quais os tipos de cheque cruzado?

São dois: o cruzamento geral, também conhecido como cruzamento em branco, e o cruzamento especial, conhecido como cruzamento em preto.

Cruzamento em branco

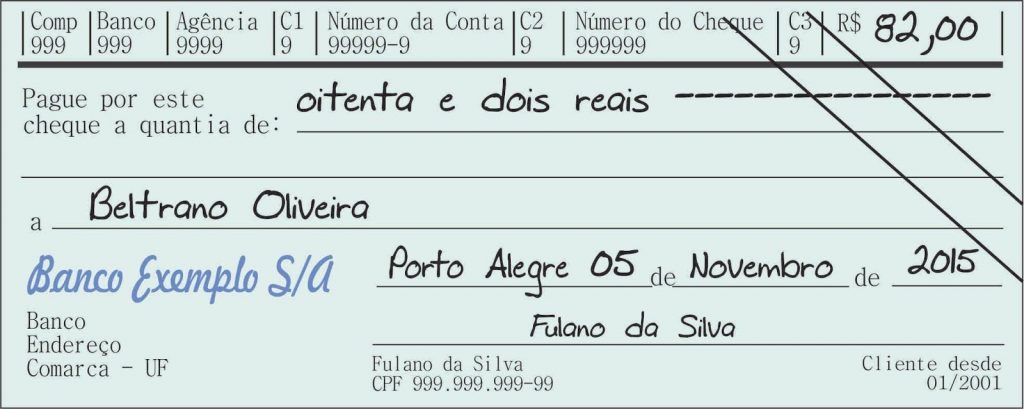

No exemplo acima, temos um cheque com cruzamento geral.

Esse cheque cruzado é o mais costumeiro para se receber e emitir. Entre as linhas paralelas não há nenhuma orientação, ficando, portanto, em branco. O não preenchimento permite que o cheque possa ser depositado em qualquer banco.

Cruzamento em preto

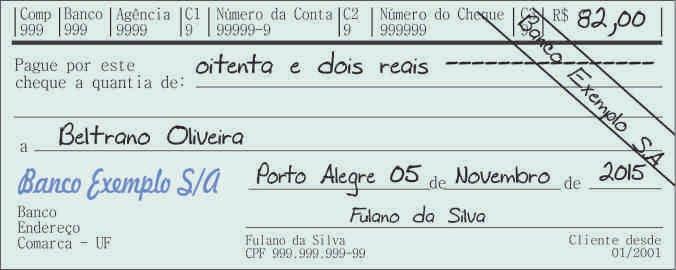

Neste outro exemplo, um cheque de cruzamento especial.

Sendo então o oposto do em branco, no cheque cruzado em preto, é denominado o banco em que o cheque deve ser depositado. O nome da instituição bancária vai entre as linhas paralelas. Dessa forma, somente naquele banco o cheque terá permissão para ser compensado.

O que fazer quando o cheque for cruzado e nominal?

Um cheque cruzado nominal é uma boa garantia para o beneficiário, para o emitente e também para o banco que o compensa.

Neste caso, o banco só terá permissão da compensação se quem for até a agência for a pessoa nomeada do cheque. O emitente ou o beneficiário do cheque cruzado poderá nomeá-lo, a fim de assegurar que o mesmo seja depositado apenas na conta do referido nome. Isso garante o recebimento correto.

A ação de cruzar e nomear o cheque torna-o ainda mais seguro, pois determina quem irá receber e onde o dinheiro será compensado, impedindo, assim, que impostores usufruam da quantia.

Por que a Rebel não aceita cheques?

Como uma FinTech, a Rebel utiliza apenas o que há de mais moderno e conveniente em relação a meios de pagamentos. A Rebel oferece débito direto na conta ou pagamentos através de boleto. Acreditamos que o uso do cheque vai continuar reduzindo ao longo dos anos.

Se nos acompanhou até aqui, provavelmente muitas das dúvidas sobre cheque cruzado e temas correlacionados foram solucionadas, certo? Se ficou alguma questão – ou caso tenha alguma sugestão –, comente abaixo.

Siga-nos e acompanhe nossas dicas nas redes sociais e descubra como é ter uma vida financeira mais proveitosa!